本文为元气资本第104篇原创文章

分析师/澹泊

大约在一年以前,元气资本消费组在《瓶装水「启示录」:农夫山泉的降维竞争》研究中指出,功能性饮料是未来确定性较高的增量市场之一,正确的健康饮食趋势下带来“减糖”风,元气森林成为无糖类功能性饮料的典型案例,在整体软饮市场增速疲软的背景下,领跑增速。

2021年5月27日,东鹏饮料(605499.SH)敲钟上交所,上市首日股价大涨44%,次日涨停,超过13家券商研究所给予“买入”评级。能量饮料公司在二级市场的表现与我们此前的判断多少有些出入。

要承认的是,能量饮料作为功能性饮料市场中较大份额的类别,增速的表现可圈可点。自2006-2014年收入CAGR达到34%,2014-2019年收入GAGR达到15%,能维持这样双位数的增长已是十分不错的表现。

受限严重的消费场景

元气资本根据对华彬红牛、元气森林外星人能量饮料的渠道调研,结合东鹏饮料的招股书内容对能量饮料市场所涉及的消费场景与消费群体做了分析。

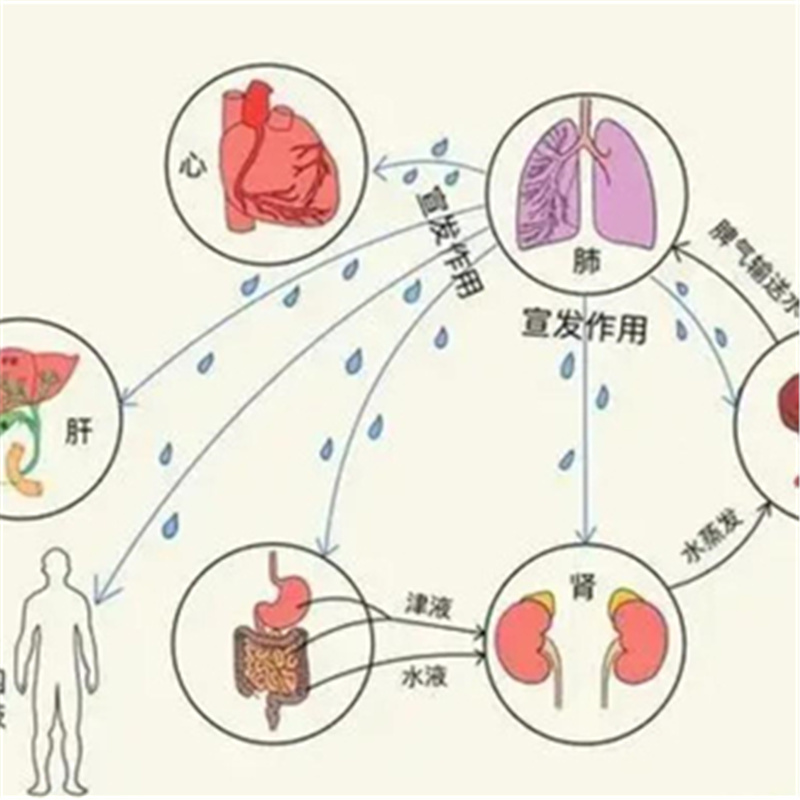

值得一提的是,能量饮料与运动饮料有着本质的区别。能量饮料通常包含咖啡因、牛磺酸和水溶性维生素。例如红牛、东鹏和战马等品牌;运动饮料则包含5-8%碳水化合物,含电解质(钠和钾)、氨基酸等。例如健力宝、加得乐和元气森林外星人等品牌。

首先能量饮料并非一个新品类,1995年红牛进入中国开始培育消费意识,2016以前这一细分市场便已经度过了其快速成长期,2006-2015年期间维持20%以上的增速,GAGR为32%。

即便有着脉动、尖叫等一系列本土能量饮料投放市场,但在市场份额上远远都无法成为红牛的竞争对手,这样的境况在2016年华彬红牛与泰国天丝陷入商标使用权纠纷之际才给了众多饮料品牌一些瓜分份额的机会。

甚至到2020年以前,能量饮料品牌之间的竞争都停留在渠道层面,消费场景与消费群体十分稳固,主打“抗疲劳”场景的能量饮料所面对的人群基本是高强度工作岗位(工人、长途司机、加班白领等)以及学生群体。

这些群体的特征是提供了极为稳定的消费需求。从宏观数据的角度,中国公路运输行业以及网吧消费等场景的高增速阶段与能量饮料的行业高增速时间基本吻合。Wind显示,客车产量和载货汽车产量分别由1998年的32.11万辆和73.56万辆增加至2010年的246.53万辆和391.57万辆,期间复合增长率分别为18.51%和36.28%;网吧用户规模在2003-2010年期间是高速增长状态,复合增长率达到47.04%。

2016年之后能量饮料的行业增速明显放缓(2016-2019复合增长率11.2%)的一个重要原因就是特定消费场景的限制,以及无法覆盖更多消费群体,而能够维持两位数增速,还依靠2015年左右突然崛起的电竞市场成为能量饮料量增的新动力。红牛、战马、东鹏特饮、魔爪等能量饮料品牌等积极赞助电竞赛事及电竞俱乐部,能量饮料的概念与电竞场景深度捆绑。

元气资本在调研时发现,当下资本市场愿意认可能量饮料品牌的估值的核心原因在于新的消费人群出现,提供了新的消费场景的可能性。

“社交性”与“口味”两个属性在年轻消费群体中左右购买决策的比例逐步上升,为能量饮料带来了产品、品牌升级的可能。

针对这一观点,元气资本消费组有一些不同的看法。

有别于整体软饮增速表现的功能性饮料核心就在于所涉及的细分场景种类,与“无糖”、“减糖”这类符合消费观念趋势的正向量增不同,能量饮料有着更多潜在的限制因素。

美国知名学者Ahmed早在2015年发表的《Energy drink consumption: Beneficial and Adverse health effects》(《能量饮料消费:对健康的利弊》)的文章中便归总了全球有关与能量饮料对身体可能造成不利健康影响的文献,并指出在完全能够证实能量饮料安全性以前应该限制或者禁止能量饮料的销售,尤其是对青少年群体。

同样,在前不久一项发表在权威医学期刊BMJ Case Reports的病例报告显示,大量饮用能量饮料可能造成心力衰竭。

类似的研究并不在少数,即便没有盖棺定论长期饮用带来的影响但这仍违背了正向的功能性食品饮料发展趋势——即健康性,因此我们认为能量饮料是一种“伪”功能性饮料。

元气资本判断,在越来越多新品牌入局功能性饮料之际,这一品类不存在价增趋势,而量增所涉及的体育、电竞、学校等特定场景的行业增速实质与能量饮料之间并不存在紧密绑定的关系。电解质运动饮料、咖啡饮料、茶饮料等都会对能量饮料的消费造成一定冲击。

激烈争夺的「行业第二」

即便消费场景的受限使能量饮料看上去不具备太多增量可能,但就以目前的市场大小来看(根据Euromonitor测算2021整体软饮市场大约5500亿,能量饮料占比约8%)这仍是一个不可小觑的“蛋糕”

可惜的是,根据调研反馈红牛一家独大的(89%以上)的市场份额之所以出现滑落(2020年55%)的根本原因还在于商标纠纷,并未出现结构性机会。

2016年以来,围绕“使用权为20年还是50年”的商标之争爆发,在尚无明确判决的背景下,市场上相应出现了中国红牛、红牛安奈吉、红牛维生素风味三款包装几乎一致的金罐红牛。

事件本身,红牛饮料由泰国天丝集团创始人许书标发明于1966年,中国红牛饮料公司(北京)系1995年许书标与华彬集团创始人严彬合资成立,授权红牛在华由合资公司独家经营。随后,严彬在湖北、广东、江苏先后设立红牛维他命公司,100%由华彬集团控股。当前,泰国天丝方坚持商标授权仅20年,于2016年到期,华彬红牛主张授权50年,故2016年起双方诉讼不断。

2021年1月最高法院做出的终审判决认定“红牛”系列商标归属天丝集团,但对于商标权限究竟20年还是50年的判定仍不明确,华彬方关于“中国红牛商标的声明”中仍坚持己方50年权益,21年1月宣布已对50年协议书提起国际仲裁。此外,围绕商标之争,双方亦同时展开了公司决议效力确认、股东资格确认、分红管理、竞争禁止等诉讼。

从影响来看,华彬红牛的品牌力已经受损,商标之争尚未厘清下,华彬不可对红牛进行广告投放,市场费用一定程度向战马倾斜,均造成华彬红牛营销投入被动减少。

叠加市面上一度出现法国红牛、美国红牛等假冒伪劣品,消费者对品牌的信任感降低。此外,安奈吉与功能红牛贴身陈列,风味红牛低价销售、买断经营等方式一定程度滋生恶性竞争,天丝在经营层面和法律层面动作不断,华彬“腹背受敌”。

红牛内耗为其他能量饮料带来机会,除传统能量饮料企业外,伊利、汤臣倍健、新希望等跨赛道选手,及以元气森林为代表的新锐品牌纷纷入局。由于合成咖啡因的添加需保健品批文,而批文申请周期长达4-5年,故大部分后进入者以天然咖啡提取物、茶、人参等植物基切入,卖点聚焦更天然、健康的新型能量补给,在这里不多做讨论。

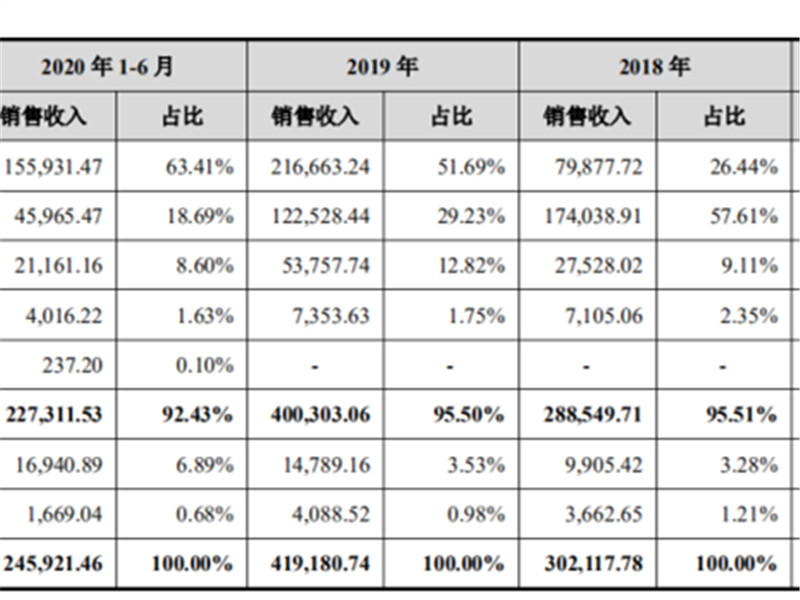

我们依然主要围绕东鹏、乐虎等品牌为代表的第二阵营。依照东鹏饮料招股书,第二阵营品牌中,东鹏以约15%的市场份额占比列居第一。

东鹏的崛起关键可以归总为三个字,差异化。能量饮料高端市场与大众市场存在明显差异,不仅直接表现在价格带的区分,在消费群体、渠道模式、广告营销等方面均有明显不同。这种差异性导致高端市场品牌与大众品牌都有自己的消费群体范围。两者消费群体有一定重叠,但重叠不大。

根据调研反馈,东鹏与红牛的消费者的年龄区间相同均在25-45岁之间,但东鹏的消费者无疑对价格更加敏感。

主要的差异手段在于渠道的选择。红牛的渠道主要集中分布在重点城市、省会城市等;而东鹏的渠道则主要建设在杂货店店、工厂超市等,并且集中于地级市、县乡镇等下沉市场。

针对这一点,元气资本认为东鹏的策略有可取之处。大众市场的竞争壁垒较弱,渠道与价格是竞争逻辑,核心竞争力在于经销商网络以及高举高打的营销政策,不同于红牛仅有250ml金罐装及强化版,且上市之初即定价6元、价格较高,东鹏在2009年推出250ml金瓶装的基础上,于2017年推出250ml金砖、250ml金罐及500ml金瓶,终端零售价格覆盖2、3、4、5元,率先在包装、规格及定价上均打造极致差异化,目标消费群体主要为更注重性价比的蓝领(比如司机)、电竞玩家等人群。

根据元气资本的调研反馈,东鹏500ml金瓶装自2017年推出后表现良好,20年起在“壹元乐享”等促销活动下快速放量,成为公司近年来高增长的主要驱动。对标海外市场能量饮料市场的发展路径,我们对东鹏的判断是在未来会从价格敏感度的竞争上升到产品层面。

例如,通过在能量饮料中增加添加物,例如蜂蜜、代糖等主打健康、天然概念;亦或是打造高端子品牌,例如2000年M-150母公司推出Shark品牌成为大众能量饮料高端品牌的先锋;赋予品牌更多内容塑造也是可行之路,将品牌形象与更多消费群体联系起来,专注于品牌营销。

与其他第二梯度的品牌相比,「乐虎」、「战马」分别属达利、华彬集团,战略资源应用于旗下多个板块,东鹏与「体质能量」则更聚焦于主业能量饮料。

产品层面上,东鹏的性价比优势被抹平,但体质能量功能性较弱,东鹏抗疲劳性能更优。这是由于在成分上,东鹏与红牛的牛磺酸与糖含量基本相当,体质能量咖啡因含量显著低于其他品牌,而推出时已取得保健品批文的东鹏、乐虎在咖啡因及其他营养成分种类上更为占优。

值得注意的是,由于保健品批文一经通过不允许改变配方和成分,东鹏的策略是在原有配方的基础上做多规格,目前已形成250ml金砖、250ml金瓶、250ml金罐及500ml金瓶在内的产品矩阵。而体质能量未获得保健品批文,主打植物能量饮料,抗疲劳、补充能量的功能性较弱,产品更侧重饮料的口感,因此策略集中在口味延伸上,目前已推出含气、咖啡能量、果汁能量等系列。

在不考虑新品牌加入赛道的冲击影响,总体来看,乐虎强在渠道广度,体质能量产品矩阵丰富,战马背靠华彬,东鹏则较为综合。能量饮料竞争格局中,红牛的产品力、品牌力和渠道广度难以撼动,但第二梯队企业中产品、营销、渠道各有所长,很难得出最后谁能稳坐第二的结论。

元气资本消费组持续深耕食品饮料领域,我们认为东鹏亦或其他能量饮料品牌要想“突围”红牛控盘的市场、实现双寡头乃至多头竞争的局面,关键有二:

其一是品牌年轻化,这一点从Monster能够成功在美国与红牛抗衡可以借鉴,尽管东鹏特饮最初定调“年轻就要醒着拼”的概念,但在后续营销中与年轻消费者的粘性仍然不足。结合线上,加大品牌营销的侧重,会是一个突围可能性。

其二是覆盖更多功能性产品,以及口感的扩充,这一点是为了迎合年轻消费者对口味的追逐特征,意味着东鹏需要在产品研发上倾斜更多资源扩充矩阵。