据港交所4月29日披露,农夫山泉股份有限公司向港交所主板递交上市申请,中金公司和摩根士丹利为联席保荐人。

农夫山泉是中国包装饮用水及饮料企业。根据弗若斯特沙利文报告,2012年至2019年间,该公司连续八年保持中国包装饮用水市场占有率第一的领导地位。以2019年零售额计,该公司在茶饮料、功能饮料及果汁饮料的市场份额均居于中国市场前三位。

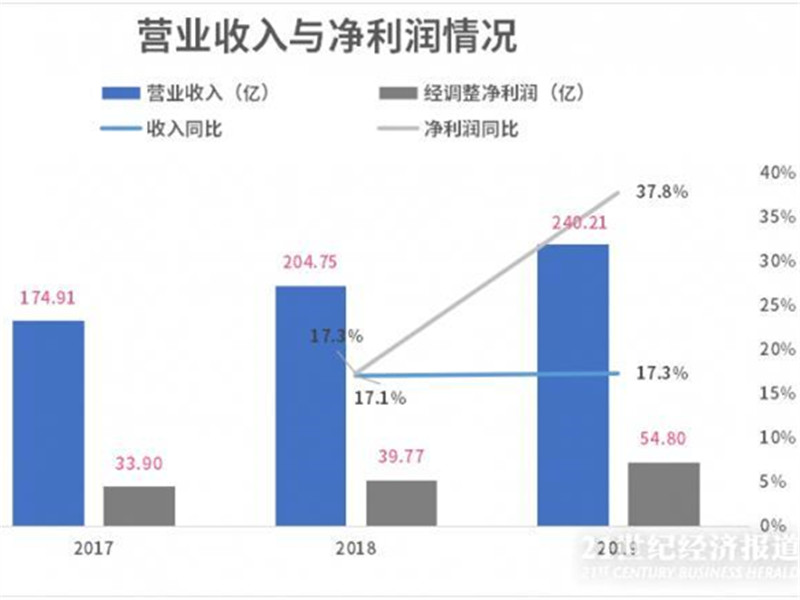

公司于2017年、2018年及2019年,农夫山泉的收益分别为人民币174.91亿元、人民币204.75亿元及人民币240.21亿元;其中包装饮用水产品于2019年占总收益的百分比升至59.7%,远高于其他四类产品。

于2017年、2018年及2019年,公司净利润率分别为19.4%、17.6%及20.6%。根据弗若斯特沙利文报告,这一盈利水平远高于同期中国软饮料行业6.9%、7.1%及9.6%的平均盈利水平以及全球软饮料行业3.9%、7.6%及8.5%的平均盈利水平。

据文件显示,公共卫生事件期间,公司饮料产品销售较2019年同期下降。

根据现时可得信息,公司于截至2020年3月31日止三个月的收益及净利润较截至2019年3月31日止三个月减少。董事确认,截至本文件日期,自2019年12月31日起公司财务或贸易状况或前景并无重大不利变动。根据现时可得信息,董事预计公共卫生事件不会对截至2020年12月31日止12个月业绩及长期商业发展造成重大不利影响。

截至最后实际可行日期,创始人钟睒睒持有公司全部股本中约87.4472%的权益,包括约17.8634%的直接权益及透过养生堂持有的约69.5838%的间接权益。钟睒睒持有养生堂全部注册资本中100%的权益,包括98.3800%的直接权益及透过钟睒睒全资持有的杭州友福持有的1.6200%的间接权益。

主要产品

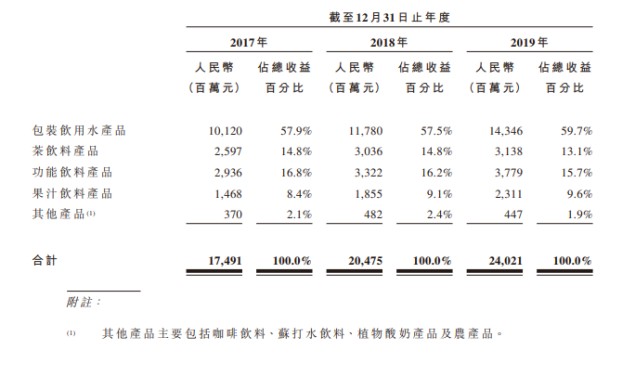

下表显示了农夫山泉各主要类别产品的情况。

于2017年、2018年及2019年,农夫山泉的饮料产品的收益占总收益的比例分别为40.0%、40.1%及38.4%。在茶饮料领域,其推出了自2010年至2019年的十年中上市前12个月零售额最高的中国饮料新品“茶π”;也推出了传统的中国茶“东方树叶”系列产品。

功能饮料产品包括“尖叫”及“力量帝维他命水”。果汁产品覆盖了低浓度果汁“水溶C100”、中浓度果汁“农夫果园”及非浓缩还塬的高品质纯果汁,包括“农夫山泉”NFC果汁系列及“17.5˚”果汁系列。该公司在新疆维吾尔自治区建立了新鲜苹果的加工和榨汁生产基地,在江西省建立了鲜橙的加工和榨汁生产基地。上述基地为农夫山泉的非浓缩还塬纯果汁产品提供原料。

下表显示了五大产品类别于所示期间的收益贡献,数据显示,包装饮用水产品于2019年占总收益的百分比升至59.7%,远高于其他四类产品。

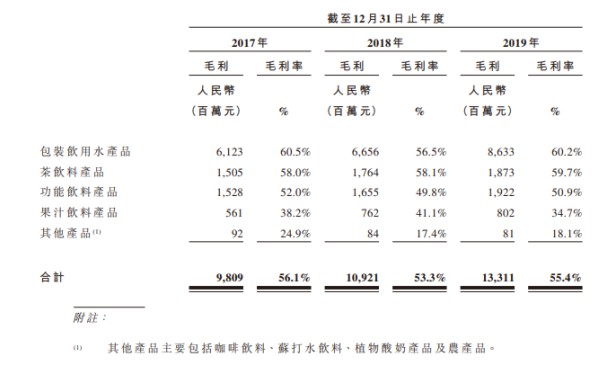

下表显示了所示期间按产品类别划分的毛利明细及毛利率,数据显示,2019年,包装饮用水产品、茶饮料产品和功能饮料产品毛利率超过50%,分别达60.2%、59.7%和50.9%。

主要财务数据

收益方面,于2017年、2018年及2019年,农夫山泉的收益分别为人民币174.91亿元、人民币204.75亿元及人民币240.21亿元。2017年至2018年及2018年至2019年,收益较上年分别增长17.1%及17.3%。根据弗若斯特沙利文报告,这一增速远高于同期中国软饮料行业5.0%及6.6%的增速以及全球软饮料行业2.7%及3.4%的增速。

盈利方面,于2017年、2018年及2019年,农夫山泉的净利润率分别为19.4%、17.6%及20.6%。根据弗若斯特沙利文报告,这一盈利水平远高于同期中国软饮料行业6.9%、7.1%及9.6%的平均盈利水平以及全球软饮料行业3.9%、7.6%及8.5%的平均盈利水平。

流动资产和负债净额

公司流动负债净额于截至2019年12月31日及2020年3月31日分别为人民币30.69亿元及人民币29.38亿元,维持相对稳定。截至2020年3月31日(即确定公司债项的最后日期),其总共有银行授信人民币87.45亿元,其中未动用且不受限制的银行授信额为人民币59.60亿元。

营销数据

农夫山泉建立了下沉的全国性销售网路,能够覆盖全国各省市及县级行政区域,通过传统渠道、现代渠道、餐饮渠道、电商渠道以及其他渠道(如以自动贩卖机渠道为代表的新零售渠道)销售产品。

该公司主要采用一级经销模式,于2017年、2018年及2019年,通过经销商分销的收益占总收益的95.0%、94.6%及94.2%。截至2019年12月31日,该公司通过4280名经销商覆盖了全国237万个以上的终端零售网点。

此外,该公司亦对采购额较大、信用较好的客户采取直营模式,直营客户主要包括全国或区域性的超市、连锁便利店、电商平台、餐厅、航空公司以及集团客户等。截至2019年12月31日,农夫山泉拥有约200名直营客户。

原材料、包装材料数据

农夫山泉生产产品所用的主要原材料为PET,用于生产产品瓶身。于2017年、2018年及2019年,PET的成本分别为人民币22.28亿元、人民币30.44亿元及人民币33.82亿元,分别占销售成本总额的29.0%、31.9%及31.6%。除原材料外,生产产品亦需要纸箱、标签及收缩膜等包装材料。于2017年、2018年及2019年,包装材料整体分别占销售成本总额的31.4%、31.1%及31.5%。

物业

公司总部位于中国浙江省杭州市。截至最后实际可行日期,其所有工厂均位于中国。

截至最后实际可行日期,公司在中国拥有68幅土地,总面积约为4,442,627.73平方米。公司已就67幅土地,总面积约为4,440,420.73平方米,取得土地使用权证,占其自有土地总面积的99.95%。其一幅面积约为2,207平方米的土地尚未取得土地使用权证,占其自有土地总面积不足0.1%。该土地位于浙江千岛湖生产基地,其上建设有锅炉房、空压机房及工厂大门。

截至最后实际可行日期,公司在中国拥有108处建筑物,总面积约为2,020,976.99平方米。其已就105处建筑物,总面积约为1,882,246.99平方米,取得不动产权证,占其自有建筑物总面积的93.14%。

截至最后实际可行日期,公司拥有两项在建物业,分别位于福建省南平市及浙江省湖州市。截至最后实际可行日期,公司已取得该等物业建设阶段所需的建设批文及许可证。截至最后实际可行日期,其拥有位于香港湾仔轩尼诗道338号北海中心6楼F室的办公室物业,用作办事处。

截至最后实际可行日期,公司租赁两幅土地,总地盘面积约为4,257,333平方米,该等土地被用于果业种植。截至最后实际可行日期,公司合计租赁407处建筑物,总面积约为102,175平方米,该等租赁建筑物主要被用作仓储设施、办公室及员工宿舍。

风险因素

以下为农夫山泉面临的若干主要风险:

(i) 业务依赖消费者对其产品的需求。倘消费者的需求发生转变,或突发性事件对消费者需求造成负面影响,业务和经营业绩可能会受到重大不利影响;

(ii) 若品牌或信誉受损,业务和经营业绩可能会受到重大不利影响;

(iii) 如果水源受到污染或供应无法满足业务需求,经营业绩与业务前景可能会受到重大不利影响;

(iv) 任何产品品质问题可能对经营业绩造成重大不利影响。